この情報は2023/12/17時点の情報に基づき記載しています。

・生命保険、介護保険及び私的年金に加入している人

・上記の人を雇用する事業主

こんにちは、税理士の岩本隆一です。

今回は

生命保険料控除の改正点

のお話です。

改正点

税制改正大綱では下記の通り記載しています。

所得税において、生命保険料控除における新生命保険料に係る一般枠(遺 族保障)について、23歳未満の扶養親族を有する場合には、現行の4万円の適用限度額に対して2万円の上乗せ措置を講ずることとする。 なお、一般生命保険料控除、介護医療保険料控除及び個人年金保険料控除 の合計適用限度額については、実際の適用控除額の平均が限度額を大きく下 回っている実態を踏まえ、現行の12万円から変更しない。

令和6年度税制改正大綱

意訳すると下記の通りです。

・新しい一般生命保険料についてだけ改正するよ

・控除限度額を6万円にUPするね。

・でも、23歳未満扶養親族がある人だけが対象だし、

・他の保険と組み合わせた限度額は12万円のままだよ。

ということです。

住民税の改正について

税制改正大綱では記載はありません。

以前の報道を参考にすると、地方税についても改正があると考えられます。

「生命保険料控除についてもっと知りたい」という方は下記に詳しく書きますのでご参照ください。

生命保険料控除とは

国税庁では下記の通り記載しています。

納税者が生命保険料、介護医療保険料および個人年金保険料を支払った場合には、一定の金額の所得控除を受けることができます。

国税庁

意訳すると下記の通りです。

・生命保険料、介護保険、医療保険、私的年金を支払った場合には所得税を少なくするよ

政府が生命保険に加入することを推奨しているからか、生命保険料を支払うと税金が少なくなるんですよね。

こういう制度があると「生命保険料を払えば税金が少なくなるんだ!!」「沢山払ったほうがお得かも!!」と思う方がいるかもしれませんが、そう簡単な話ではありません。

生命保険料控除の金額

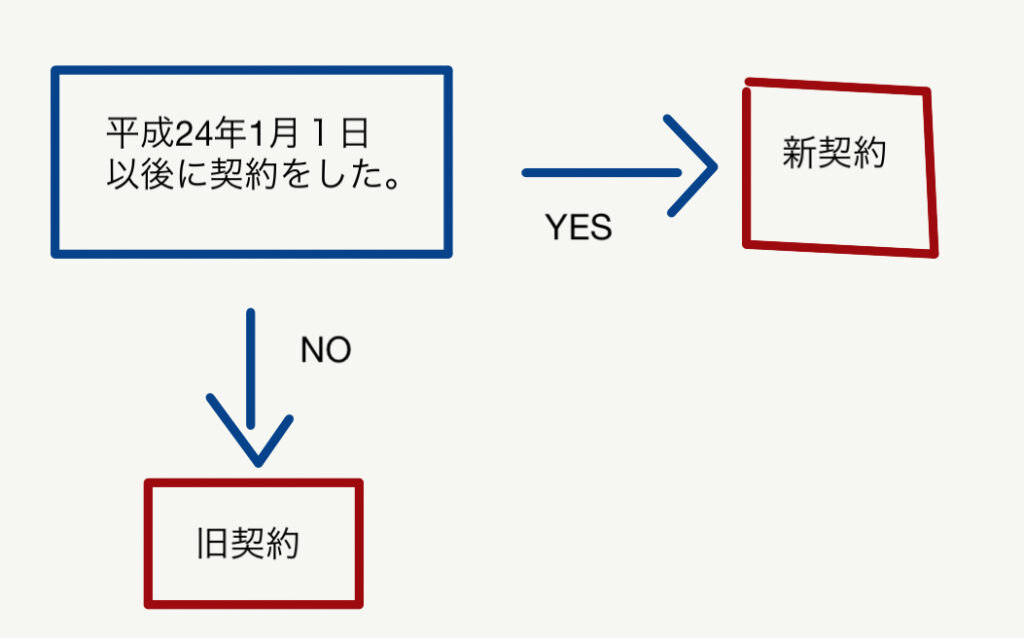

税金が少なくなる金額は、契約をいつ行ったかによって異なります。

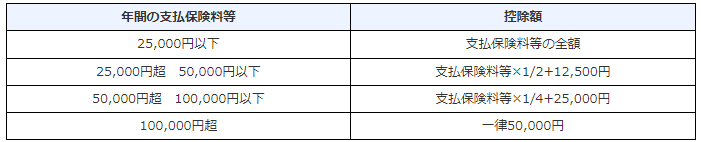

旧契約の場合

国税庁では下記の通り記載しています。

旧契約に基づく旧生命保険料と旧個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

国税庁

とりあえず、生命保険料を支払った場合に上の表に当てはめて計算すると下記の通りとなります。

生命保険料を25,000円支払った場合 → 控除額25,000円

生命保険料を75,000円支払った場合 → 控除額43,750円

生命保険料を2,000,000円支払った場合 → 控除額50,000円

また、個人年金(私的年金)についても、別枠で同様の計算を行います。

両方ともを合算した金額で生命保険料控除の金額を決めます。

生命保険料と個人年金保険料を各25,000円ずつ支払った場合 → 控除額50,000円(生命保険料分25,000円+個人年金保険料分25,000円)

上限が決まっているので、いくら生命保険を支払ったとしても税金が少なくなるわけではありません。

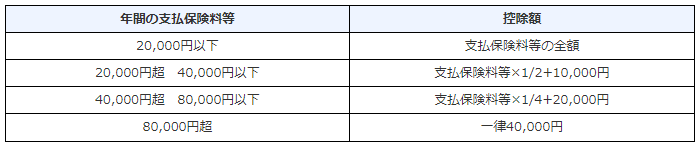

新契約の場合

国税庁では下記の通り記載しています。

新契約に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

国税庁

上の表に当てはめて計算すると次のとおりです。

生命保険料を20,000円支払った場合 → 控除額20,000円

生命保険料を75,000円支払った場合 → 控除額38,750円

生命保険料を2,000,000円支払った場合 → 控除額40,000円

また、介護医療保険や個人年金(私的年金)についても、別枠で同様の計算を行います。

両方ともを合算した金額で生命保険料控除の金額を決めます。

生命保険料、介護保険料、個人年金保険料を各20,000円ずつ支払った場合 → 控除額60,000円(生命保険料分20,000円+、介護保険料分20,000円+、個人年金保険料分20,000円)

新契約のほうが上限が少なくなっているんですよね。

旧契約と新契約の両方ともある場合

国税庁では下記の通り記載しています。

1. 一般の生命保険料控除の控除額

・旧生命保険料控除の年間支払保険料等の金額が60,000円を超える場合

旧生命保険料控除の年間支払保険料等の金額について 上記の「旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額」で計算した金額(最高50,000円)

・旧生命保険料控除の年間支払保険料等の金額が60,000円以下の場合

新生命保険料控除の年間支払保険料等の金額について、上記の「新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額」で計算した金額と旧生命保険料控除の年間支払保険料等の金額について、「旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額」で計算した金額の合計額(最高40,000円)

2. 個人年金保険料控除の控除額

・旧個人年金保険料控除の年間支払保険料等の金額が60,000円を超える場合

旧個人年金保険料控除の年間支払保険料等の金額について(2)で計算した金額(最高50,000円)

・旧個人年金保険料控除の年間支払保険料等の金額が60,000円以下の場合

新個人年金保険料控除の年間支払保険料等の金額について、上記の「新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額」で計算した金額と旧個人年金保険料控除の年間支払保険料等の金額について、「旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額」で計算した金額の合計額(最高40,000円)。

国税庁

長いのでようやくすると、それぞれ計算式に当てはめて計算した後に

有利な方

を選んでね、ということです。

旧生命保険料が25,000円と新生命保険料が20,000円を支払っている場合には、旧契約を採用すると25,000円、新制度だと20,000円の控除額になります。

こういう場合には旧制度の方を採用してねという話ですね。

感想

改正については、税金が少なくなることは、いいことだと思います。

ただ建前として「子育て世帯の生活を支援」があるのであれば、生命保険にかかわるものでなくてもいいと思います。

シンプルに

中学生以下の扶養控除を復活すればいい

でしょという感じですね。

わざわざ生命保険を絡めて減税するということは、

生命保険会社への忖度

ととられても仕方ないです。