*この情報は2023/12/21時点の情報に基づき記載しています。

・全ての事業者

こんにちは、税理士の岩本隆一です。

今回は

書類の保存期間

についてお話します。

書類の保存期間

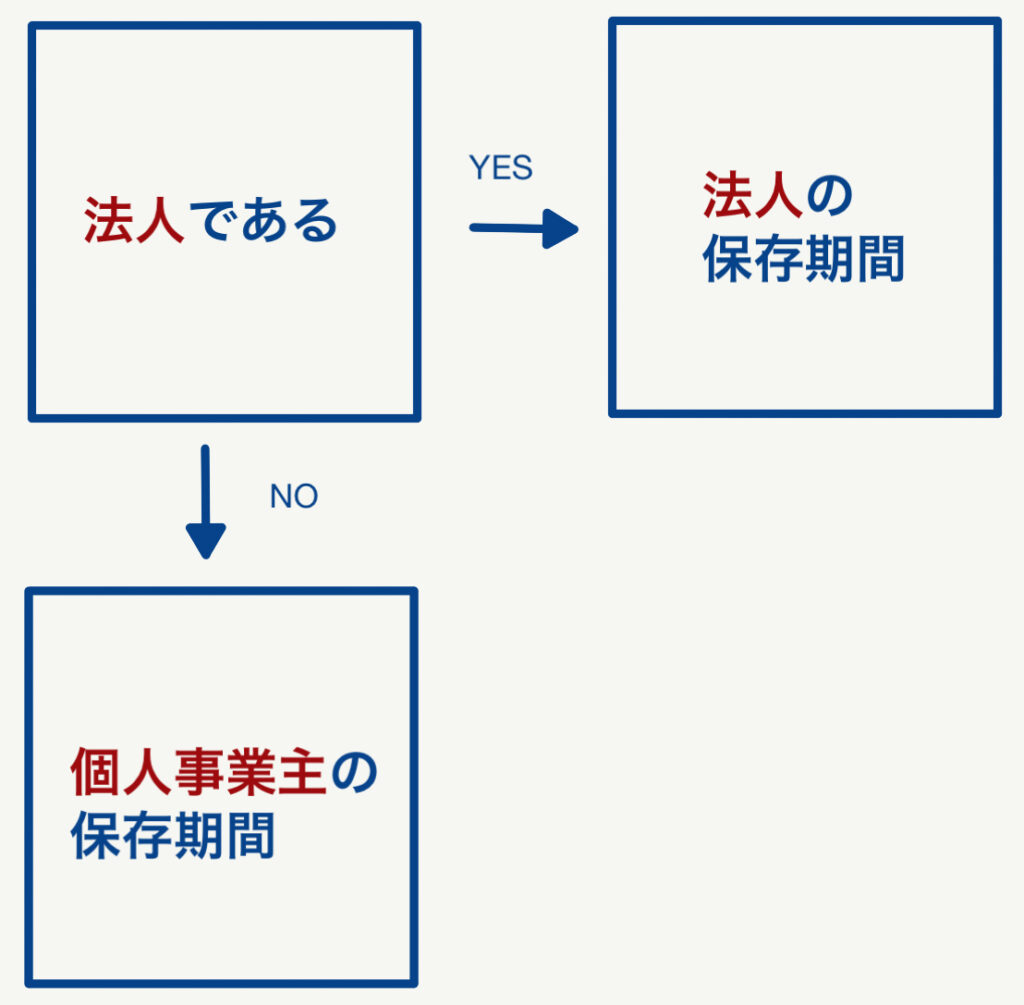

まず法人か個人事業主かで保存期間が異なります。

法人

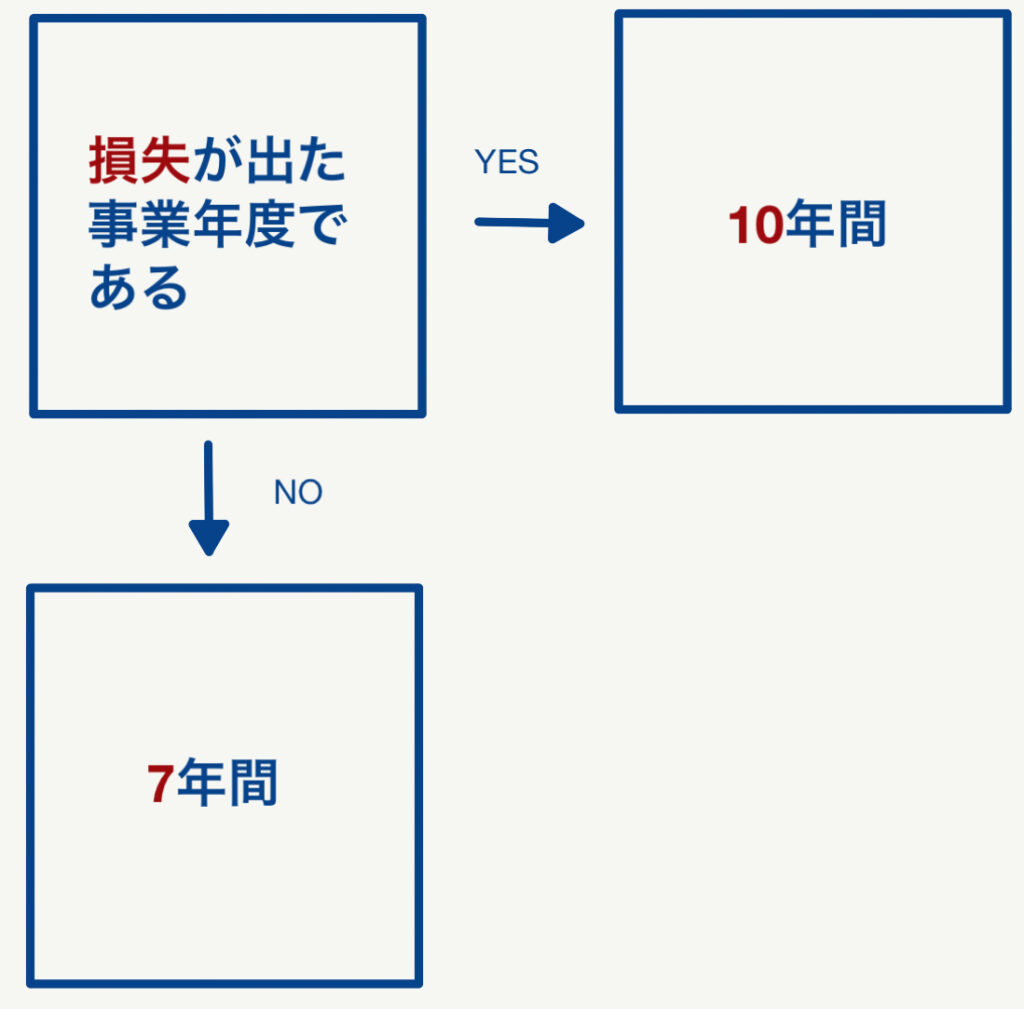

長くなるので結論から言うと、税金関係の書類は

10年間

保存して下さい。

理由については以下に書き記します。

書類の保存期間については、国税庁HPに下記の通り記載しています。

法人は、帳簿(注1)を備え付けてその取引を記録するとともに、その帳簿と取引等に関して作成または受領した書類(注2)を、その事業年度の確定申告書の提出期限の翌日から7年間(注3)保存しなければなりません。

国税庁

つまり、税金の計算に使った書類は

7年間

保存しないといけないということです。

また、こんな取り扱いもあります。

青色申告書を提出した事業年度で欠損金額(青色繰越欠損金)が生じた事業年度または青色申告書を提出しなかった事業年度で災害損失金額が生じた事業年度においては、10年間(平成30年4月1日前に開始した事業年度は9年間)となります。

国税庁

要約すると、欠損金(損失)が発生した年度は、

10年間

保存しないといけません。

ただ、税法ではないですが、会社法には次の記載があります。

(会計帳簿の作成及び保存)

第四百三十二条 株式会社は、法務省令で定めるところにより、適時に、正確な会計帳簿を作成しなければならない。

2 株式会社は、会計帳簿の閉鎖の時から十年間、その会計帳簿及びその事業に関する重要な資料を保存しなければならない。

会社法 第四百三十二条2項

要するに、会社に関する書類は

10年間

保存しておかない。ということですね。

税法と会社法で異なる期間なのですが、全ての書類を

10年間

保存しておけば問題はありません。

個人事業主

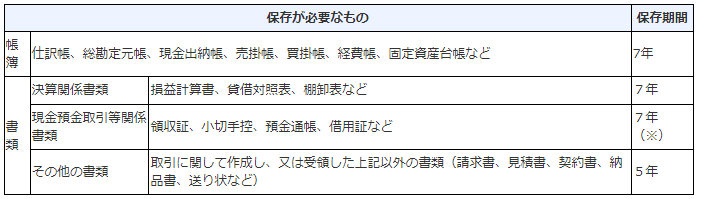

個人事業主の書類の保存期間については、国税庁HPに下記の通り記載しています。

国税庁

書類によって、保存期間は変わるのですが、とりあえず全ての書類を

7年間

保存しておけば問題はないです。

どの書類を保存しておけばいいの?

保存しておくべき書類については、国税庁にこの通り記載があります。

法人は、帳簿(注1)を備え付けてその取引を記録するとともに、その帳簿と取引等に関して作成または受領した書類(注2)を、その事業年度の確定申告書の提出期限の翌日から7年間(注3)保存しなければなりません。

(注1)「帳簿」には、例えば総勘定元帳、仕訳帳、現金出納帳、売掛金元帳、買掛金元帳、固定資産台帳、売上帳、仕入帳などがあります。

(注2)「書類」には、例えば棚卸表、貸借対照表、損益計算書、注文書、契約書、領収書などがあります。

国税庁

つまり、下記の書類は保存しておかないといけないということです。

総勘定元帳、仕訳帳、現金出納帳、売掛金元帳、買掛金元帳、固定資産台帳、売上帳、仕入帳、棚卸表、貸借対照表、損益計算書、注文書、契約書、領収書など

税務調査を考えた場合

「税務調査を考えた場合には、過去

3年間

の書類があればいい」なんて話を聞いたことはありませんか?

税務調査は基本的に過去3年分の調査を行うからですね。

やめたほうが無難だと思います。3年以上遡ることはよくあることですから。

また、「税務調査が終わった事業年度については捨ててもいい」という話もよく聞きますすね。

たしかにもう一度同じ期間が対象になることは、まずありません。

しかし、なにがあるかわからないのが税法です。

やはり、個人事業主であれば7年、法人であれば10年間保存することが無難でしょうね。

まとめ

今回は書類の保存期間について説明しました。

・保存期間は法人か個人事業主かで異なる

・法人は書類を10年間保存しておけば問題なし

・個人事業主は書類を7年間保存しておけば問題なし